LA FRANCE VOUS TAXE,

LA SUISSE DOIT VOUS REMBOURSER

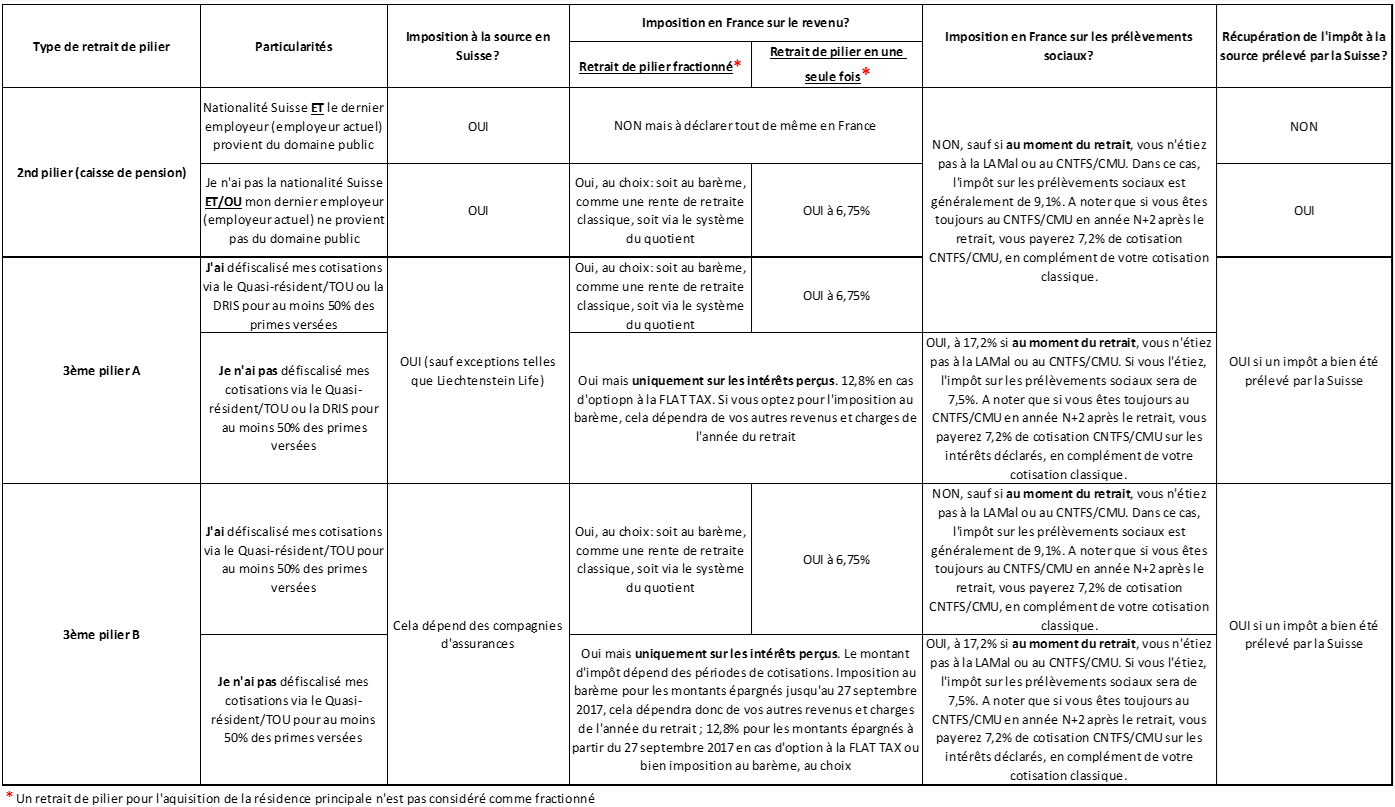

- Explication de l’imposition : Un tableau en bas de page résume les explications décrites ci-dessous.

La convention fiscale entre la France et la Suisse prévoit une imposition des retraits de 2ème pilier en capital (aussi appelé “Caisse de pension’ ou LPP”) sauf exception et 3ème pilier en capital dans le pays de résidence fiscale.

Lorsque vous résidez en France au moment du retrait, vous devez être imposé en France sur ce retrait. Afin d’être certain que vous allez déclarer ce revenu à la France, la Suisse prélève un impôt à la Source lors du retrait.

Une fois le montant déclaré à la France et après réception de votre avis d’imposition sur lequel figure ce retrait, vous allez pouvoir demander le remboursement à la Suisse de l’impôt prélevé à la source lors du retrait. À condition qu’il ait été prélevé par la Suisse (la société Liechtenstein Life par exemple, ne prélève pas d’impôt sur les retraits de 3ème piliers A et B).

La seule exception à cette règle concerne uniquement le 2ème pilier et doit respecter la double condition suivante:

-

- Le frontalier doit avoir la nationalité Suisse (une double nationalité, dont la Suisse, fonctionne également)

-

- Son dernier employeur (ou l’employeur actuel s’il est encore en activité) doit être issu du domaine public. Exemple: un salarié de l’Etat Suisse

Dans ce cas, l’imposition à la source Suisse prélevée lors du retrait n’est pas remboursée. Le frontalier doit tout de même déclarer son retrait à la France. Il ne sera pas imposé en France mais le revenu rentrera dans le revenu fiscal de référence (comme un revenu salarial du canton de Genève par exemple). Si vous êtes concerné par cette situation, merci de nous contacter sur info@ffors.net . Nous pourrons déclarer votre retrait à la France.

Pour tous les autres cas, l’impôt doit être payé en France (ou dans le pays de résidence fiscale si vous vivez hors de France) et sera de 6,75% du montant total retiré avant prélèvement de l’impôt (sauf le 3ème pilier B, peu importe le canton; et le 3ème pilier A, dans les cantons où le salaire n’est pas imposé en Suisse, voir plus bas).

- Exemple: Si vous retirez 100 000 CHF dans votre caisse de pension et que la Suisse vous a retenu à la source un impôt de 6000 CHF, vous aurez reçu de la part de la caisse la somme de 94000 CHF. La France vous imposera alors à hauteur de 6,75% X 100 000 CHF = 6750 CHF. Ce montant sera convertit en € grâce au taux de change fiscal (banque de France) du jour du retrait.

Notez également qu’il ne faut pas retirer ce pilier en plusieurs fois (paiement fractionné), sauf dans le cas du financement de votre résidence principale pour lequel il est possible de le faire. En cas de retrait fractionné, l’imposition ne sera pas de 6,75%. Si vous êtes concerné par un paiement fractionné (hors résidence principale), merci de nous contacter sur info@ffors.net

Un autre impôt peut s’ajouter, appelé impôt sur les prélèvements sociaux, en général de 9,1% du montant total du retrait. Cet impôt est dû si au moment du retrait, vous n’êtes plus affilié au CNTFS (CMU) ou à la LAMal, mais que vous êtes de nouveau couvert par le régime de la sécurité sociale française. Par exemple, si vous êtes au chômage ou si vous retravaillez en France au moment du retrait.

2. Demande de remboursement: Télécharger la procédure explicative ici

Afin d’être certain que le frontalier va déclarer ce revenu à la France, la Suisse lui prélève un impôt à la Source lors du retrait (Notez que ce n’est pas tout le temps le cas. La société Liechtenstein Life par exemple, ne prélève pas d’impôt sur les retraits de 3ème piliers A et B) Le frontalier doit donc déclarer à la France le montant retiré

Service que nous proposons, plus d’infos en contactant info@ffors.net

Une fois ce montant déclaré (en année N+1 du retrait), il va recevoir un avis d’imposition (en août N+1 du retrait) sur lequel figure ce retrait et va pouvoir demander le remboursement à la Suisse de l’impôt prélevé à la source lors du retrait (à condition qu’il ait été prélevé par la Suisse bien évidemment).

Voici la démarche:

Réunissez les documents suivants et envoyez le tout à l’administration fiscale du canton où se trouve le siège de votre caisse de pension, et non pas le siège de votre employeur.

Genève: AFC Service de l’impôt à la source, CP 3937;1211 Genève

Vaud: Administration Cantonale des Impôts, Section Impôt à la Source, Rue Caroline 11Bis;1014 Lausanne

Autres: Tapez: Administration Fiscale + Nom du canton sur google

Documents à réunir:

- Votre avis d’imposition français sur lequel figure ce retrait.

- L’attestation de votre caisse de pension (2ème pilier) ou de votre Compagnie d’assurance ou de votre banque (3ème pilier) sur laquelle figure le montant retiré, la date du retrait et l’imposition à la source Suisse prélevée.

- Une pièce d’identité

- Votre numéro AVS

- Un RIB en CHF

- Le formulaire suivant, https://www.ge.ch/document/demande-remboursement-impot-source-preleve-prestations-provenant-institutions-prevoyance-ayant-leur-siege-suisse/telecharger (ce formulaire est identique pour chaque canton) que vous devez d’abord aller faire tamponner en France par le service des impôts des particuliers (SIP) le plus proche de votre domicile fiscal. Pour connaître le SIP le plus proche, tapez « SIP votre commune » sur google et cliquez sur le premier lien.

Le remboursement s’effectuera sur votre compte bancaire dans un délai de quelques semaines maximum.

Important:

Vous n’êtes pas obligé d’avoir déjà payé à la France l’impôt dû au retrait de pilier (il vous sera prélevé automatiquement par la France, en général en 4 fois le 25 septembre N+1 du retrait, 25 octobre N+1, 25 novembre N+1 et 26 décembre N+1). Il vous suffit d’avoir reçu l’avis d’imposition qui prouve que vous êtes redevable d’un impôt à la France. Cela peut vous permettre, si vous êtes réactif et que vous faites la demande en août N+1 dès réception de l’avis d’imposition, de bénéficier de l’argent remboursé par la Suisse afin de vous aider à payer le montant dû à la France à partir du 25 septembre N+1.

Cas particulier du 3ème pilier B (et du 3ème pilier A cotisé dans un canton pour lequel vous êtes imposé en France, exemple, le canton de VAUD):

Vous serez uniquement imposé sur les intérêts que vous avez pu obtenir durant toute la durée du placement; sauf pour le 3B si vous avez bénéficié d’une défiscalisation sur au moins 50% des primes épargnées, via les rectifications Quasi-Résident, appelées désormais rectification TOU.

Si vous avez un de ces retraits de pilier à déclarer, nous vous conseillons d’utiliser nos services, vous pouvez nous contacter sur info@ffors.net pour cela.

Vous trouverez ci dessous un tableau récapitulatif des explications ci-dessus.

Téléchargez le tableau en PDF ici ! Imposition retrait de pilier TABLEAU